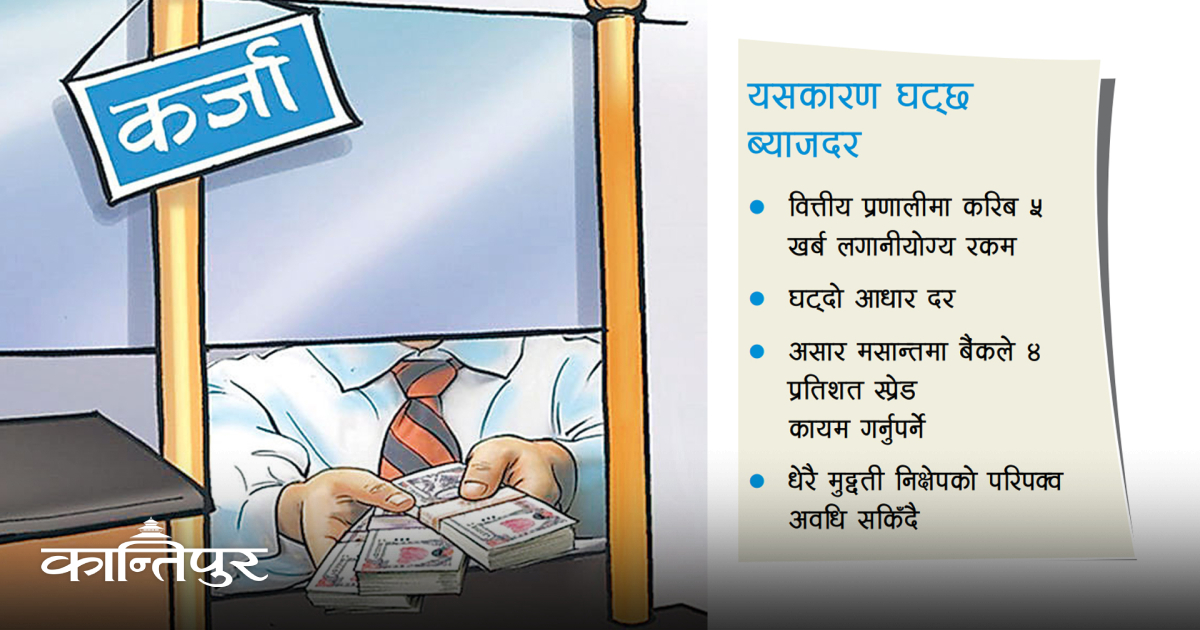

मुलुक यतिबेला राजनीतिक बहसले जति तातेको छ, आर्थिक क्षेत्रमा पनि त्यस्तै पेचिलो बहस जारी छ । आर्थिक क्षेत्रमा बहसको विषय हो— बैंकको ब्याजदर । बैंकहरूले कर्जाको ब्याजदर उच्च लिएर अस्वाभाविक रूपमा नाफा कमाइरहेको भन्दै निजी क्षेत्रले आलोचनामात्र गरेको छैन कि यसविरुद्ध आन्दोलन नै भयो । ब्याजदर आन्दोलन चर्कंदै जाँदा मुलुकका कार्यकारी प्रमुख प्रधानमन्त्रीले नै हस्तक्षेप गर्नुपर्ने अवस्थासम्म आएको थियो । प्रधानमन्त्रीले विभागीय तथा सरोकारवाला मन्त्रीसहित निजी क्षेत्र र बैंकरसमेतलाई एकै ठाउँमा राखेर समस्या सम्बोधनको प्रयास गरे पनि यसबाट पनि समस्याको समाधान हुन सकेको छैन । निजी क्षेत्र र बैंकरहरूबीच छलफल र वार्ता चलिरहे पनि ब्याजदर घटाउने माग सम्बोधन हुने कुनै संकेत देखिएको छैन ।