नेपालको शेयरबजारको पूँजीकरण ४० खर्ब रुपैयाँभन्दा बढी पुगेको छ र अझ बढ्दो क्रममा छ । नयाँ कम्पनी सूचीकरण हुने र बजार मूल्य बढ्ने क्रमले पूँजीकरण पनि बढ्दो छ । पूँजीकरणमा भएको वृद्धिले शेयरबजारमा जोखिम बढेको तर्क पनि आएको छ । यस्तो तर्क आउनुको एउटा कारण कुल गार्हस्थ्य उत्पादन अर्थात् ग्रस डोमेस्टिक प्रोडक्ट (जीडीपी) बराबर शेयरबजारको पूँजीकरण पुगेको भन्ने छ । बजार पूँजीकरण र जीडीपीको अन्तरसम्बन्ध हुन्छ कि हुन्न भन्ने दुवै तर्क छ । अमेरिकी नागरिक वारेन बफेटले कुनै बेला उपयोगमा ल्याएको बजार पूँजीकरण र जीडीपीको अन्तरसम्बन्धलाई बफेट आफैले छाडिसकेका छन् । जीडीपीको हाराहारीमा पुगेको र योभन्दा पनि माथि जानसक्ने सम्भावना रहेको स्थितिमा साँच्चै जोखिम बढेको हो ? यसबारेमा बुझ्न शेयरबजारको पूँजीकरण र नेपालको शेयरबजारको पूँजीकरणबारे बुझ्नु आवश्यक हुन्छ ।

संक्षेपमा पूँजीकरण

सूचीकृत शेयर संख्यालाई कारोबार दिनको अन्तिम मूल्यले गुणन गरी पूँजीकरण निकालिन्छ । दृष्टान्तका लागि नेपाल स्टक एक्सचेन्ज लिमिटेड (नेप्से) मा सूचीकृत नेपाल दूरसञ्चार कम्पनी लिमिटेड (एनटीसी) को १५ करोड शेयर कित्तालाई कारोबार दिनको अन्तिम मूल्यले गुणन गरिन्छ । मानौं कुनै दिनको अन्तिम मूल्य १ हजार ५ सय रुपैयाँ कायम भए एनटीसीको बजार पूँजीकरण २ खर्ब २५ अर्ब रुपैयाँ हुन्छ । यसको अर्थ सबै शेयर सोही दिन किनबेच भएमा त्यति मूल्य कायम हुन्छ भनिएको हो । तर, एकै दिन सबै शेयर कारोबार हुँदैन र हुन सक्दैन । त्यस्तै, सबै शेयर खुलारूपमा कारोबारयोग्य पनि हुँदैन । तर, नेपालमा निश्चित समयको विक्री बन्देज अवधि सकिएपछि सबै शेयर खुला रूपमा कारोबार हुनसक्छ । यसमा सञ्चालक समितिमा रहेका शेयरधनीले धारण गरेको शेयर भने कारोबार योग्य हुँदैन । शेयर मूल्यमा घटबढ भइरहने हुँदा पूँजीकरण सधैं स्थिर रहँदैन र तलमाथि भइरहन्छ । पूँजीकरण लागि सामान्यतया खुला रूपमा कारोबार हुनसक्ने प्रवाहित (फ्लोटेड) शेयरलाई मात्र गणना गर्नुपर्नेमा नेपालमा भने सम्पूर्ण शेयरलाई सामेल गरिएको छ । नेपालमा अहिले सर्वसाधारण, संस्थापक र खुला कारोबारयोग्य संस्थापक (उदाहरणका लागि राष्ट्रिय वाणिज्य बैंकले बेचेको नेपाल इन्भेष्टमेन्ट बैंकको प्रवर्द्धक शेयर) गरी ३ किसिमको शेयर छन् । यी तीनैथरी शेयरको फरकफरक मूल्य भए पनि सर्वसाधारणतर्फको बजार मूल्यलाई आधार मानेर पूँजीकरण गणना गरिन्छ । यसकारण पनि नेपालको शेयरबजारको पूँजीकरणलाई यथार्थपरक छैन र यसले वास्तविक चित्र दिँदैन भनिएको हो ।

वास्तविक पूँजीकरण कति

नेप्सेमा २ सय २० ओटा कम्पनी सूचीकरणमा छन् । नेपालको शेयरबजारमा अहिले पनि बैंकिङ र बीमा कम्पनीको बाहुल्य छ । नेप्सेमा ३ खर्ब ५ अर्बभन्दा बढी कित्ता शेयर सूचीकरण भएका छन् । यीमध्ये खुला रूपमा कारोबारमा आउने शेयरको अनुमानित संख्या १ खर्ब ५३ अर्ब कित्ता छ । अनुमान गरिएको प्रवाहित शेयरको बजार पूँजीकरण करीब १४ खर्ब रुपैयाँ अनुमान गर्न सकिन्छ । तालिकामा सूचीकृत क्षेत्र, कुल शेयर संख्या, अनुमानित प्रवाहित संख्या र अन्तिम बजार मूल्यअनुसारको बजार पूँजीकरण पेश गरिएको छ ।

तालिकामा वाणिज्य बैंक, विकास बैंक, वित्त (फाइनान्स), लघुवित्त, जीवन बीमा र निर्जीवन बीमा कम्पनीका शेयरलाई एकै ठाउँमा राखिएको छ । बैंकिङ र बीमाको कारोबारयोग्य र कारोबार अयोग्य शेयरको अंश औसत ५०/५० प्रतिशत रहेको अनुमान गरिएको छ । यसपछिको दोस्रो स्थानमा जलविद्युत् समूहका अपर तामाकोशी हाइड्रोपावर लिमिटेड, चिलिमे जलविद्युत् कम्पनी लिमिटेड, सान्जेन जलविद्युत् कम्पनी लिमिटेड र रसुवागढी हाइड्रोपावर लिमिटेडको पनि कारोबारयोग्य शेयर बैंकिङ र बीमासरह ५० प्रतिशत मानी अन्य कम्पनीका पूरै शेयरलाई कारोबारयोग्यका रूपमा लिइएको छ । लगानी समूहको नागरिक लगानी कोष, हाइड्रोइलेक्ट्रिसिटी इन्भेष्टमेन्ट एन्ड डेभलपमेन्ट कम्पनी लिमिटेड र नेपाल पूर्वाधार बैंकको क्रमशः २०, २० र ४० प्रतिशत शेयरलाई कारोबारयोग्यका रूपमा लिइएको छ । अन्य समूहको एनटीसी र नेपाल पुनर्बीमा कम्पनीको क्रमशः १५ र १६ प्रतिशत शेयरलाई आधार लिइएको छ । उत्पादन तथा प्रशोधन र होटेल तथा पर्यटन समूहका सबै शेयरलाई कारोबारयोग्य गणना गरिएको छ । त्यस्तै, व्यापार समूहको विशालबजार र साल्ट ट्रेडिङको क्रमशः ६६ र ७४ प्रतिशतलाई कारोबारयोग्य मानिएको छ ।

जोखिमको अवस्था

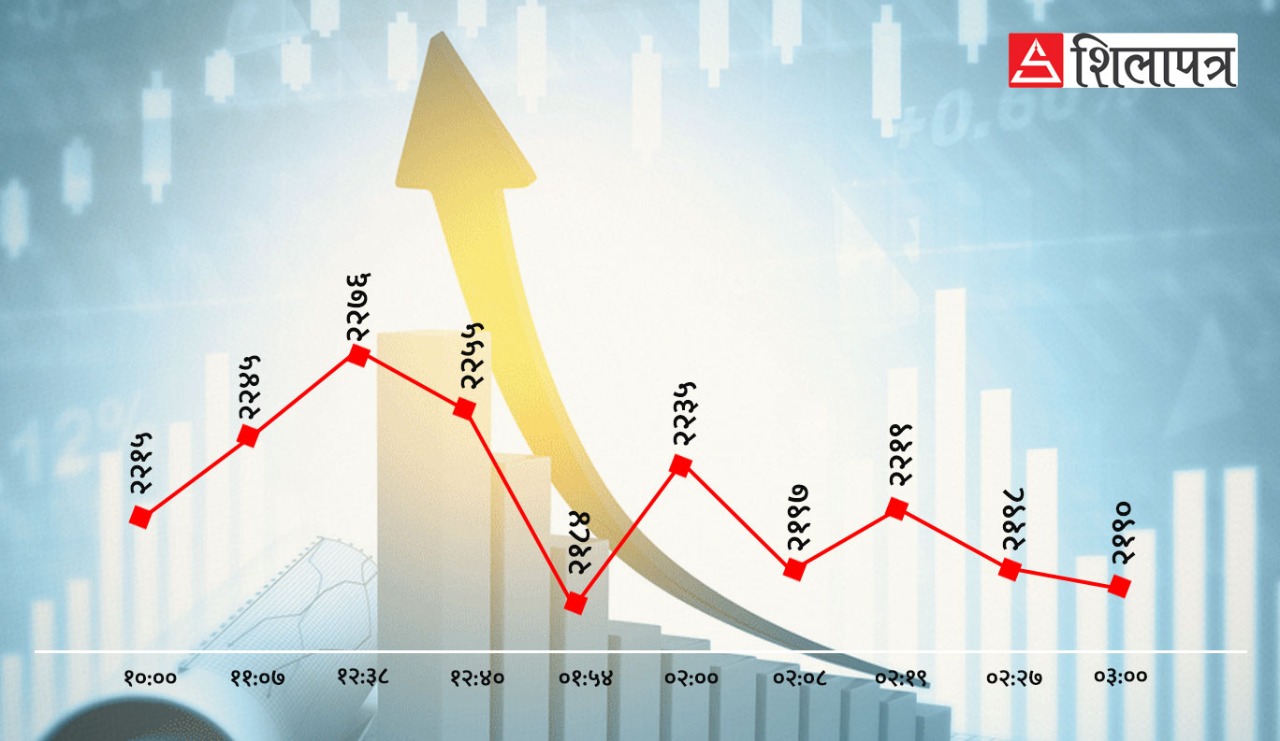

शेयरबजारको पूँजीकरण बढ्दैमा जोखिम बढेको हो भन्न सकिँदैन । शेयरबजारको पूँजीकरण मूलतः नयाँ कम्पनी थप हुँदा र साविककै कम्पनीको शेयर मूल्यमा वृद्धि हुँदा हुन्छ । पछिल्लो समयमा ठूला पूँजीयुक्त नेपाल पुनर्बीमा कम्पनी, नेपाल पूर्वाधार बैंक, तामाकोशी, रसुवा र सान्जेनजस्ता ठूला पूँजीयुक्तजस्ता कम्पनी थपिएका छन् । यसबाहेक १ अर्ब रुपैयाँभन्दा बढी पूँजी भएका जीवन बीमा, निर्जीवन बीमा र जलविद्युत् कम्पनी पनि थपिएका छन् । निकट भविष्यमा अर्को ठूलो पूँँजीयुक्त मध्यभोटेकोशी थपिने क्रममा छ । हकप्रद र बोनस शेयर थपिने क्रम पनि बढ्दो छ । उत्पादन तथा प्रशोधन क्षेत्रका अन्य कम्पनी पनि सूचीकरणमा आउन लागेका हुँदा यसले पनि पूँजीकरण बढाउँदै लानेछ । पूँजीकरण केवल गणना मात्र भएको र यो वास्तविक रकम नभएको हुँदा यसले आफ्नो लगानी र कारोबारमा असर गर्दैन । नेप्सेले सबै शेयरलाई बजार मूल्यले गुणन गरी पूँजीकरण देखाइरहेको हुँदा यसलाई वास्तविक पूँजीकरण मान्न सकिँदैन । तालिकामा अनुमान गरिएको करीब १४ खर्ब रुपैयाँ र यसैको मूल्य बढ्दा हुने रकम नै वास्तविक पूँजीकरण हो । कम्पनी थपिएसँगै पूँजीकरण र कारोबार मापन गर्ने इन्डेक्स पनि बढ्दै जान्छ । अंकका हिसाबले १० भन्दा १५ ठूलो हुन्छ तर, गुणात्मक रूपमा ठूलो हो कि होइन भन्ने कुरालाई आधार अंकसँग तुलना गर्नुपर्छ । उदाहरणका लागि १ सय रुपैयाँ लगानी गरेर १५ रुपैयाँ कमाउनु र १ हजार रुपैयाँ लगानी गरेर १ सय रुपैयाँ कमाउनु अंकको हिसाबले १ सय रुपैयाँ धेरै देखिए पनि गुणात्मक हिसाबले १५ रुपैयाँ धेरै हो । पूँजीकरण बढेको हिसाबले बढी भयो भन्न सकिन्छ । तर, गुणात्मक हिसाबले धेरै नहुन सक्छ भन्ने कुरा उदाहरणले स्पष्ट पारेको छ । तसर्थ लगानी गर्दा पूँजीकरण र इन्डेक्सको आधारमा होइन जोखिम धारण गर्नसक्ने क्षमताअनुसार गर्नुपर्छ । पूँजीकरण र इन्डेक्सलाई अंकको हिसाबले घटीबढी भयो भन्नुभन्दा यसको पनि आधार पूँजीकरण लिएर तुलनात्मक रूपले हेर्नुपर्छ । यसका लागि नेप्सेले हरेक हप्ता आधार पूँजीकरण सार्वजनिक गर्नुपर्छ ।

लेखक धितोपत्रसम्बन्धी अध्येता अधिवक्ता हुन् ।