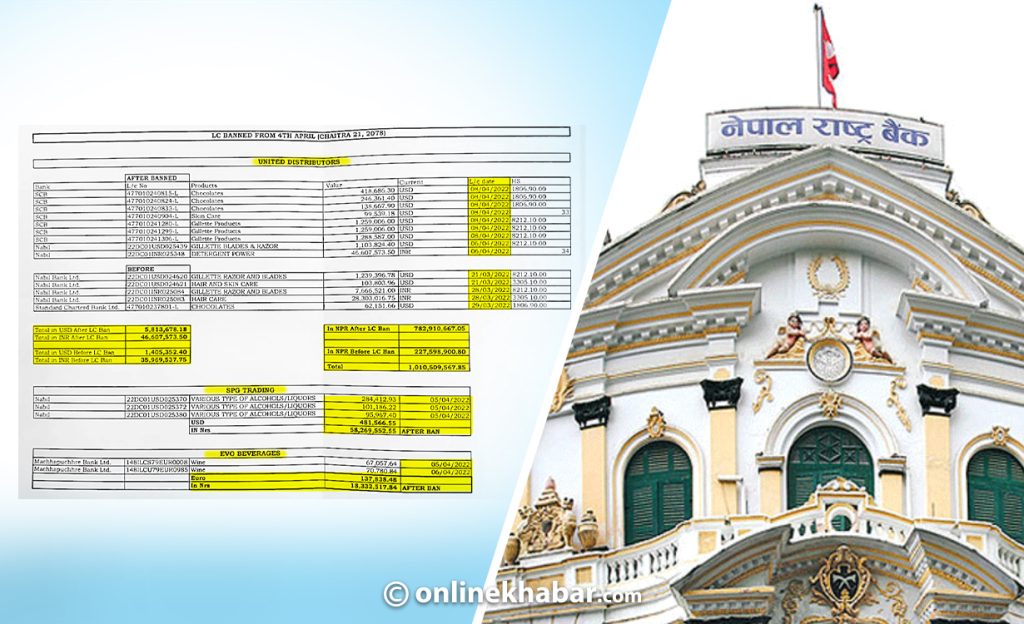

नेपाल राष्ट्र बैंकले अत्यावश्यक बाहेकका सम्पूर्ण आयातित वस्तुको एलसी बन्द गर्न बैकहरुलाई निर्देशन गरेको छ । सोमबार २७ वटै वाणिज्य बैंकका प्रमुख कार्यकारी अधिकृत (सीईओ)हरुलाई बोलाएर बैंकले यस्तो निर्देशन दिएको हो ।गाडी लगायत अन्य विलासिताका वस्तु आयातका लागि प्रतितपत्र (एलसी) खोल्दै नखोल्न राष्ट्र बैंकले वाणिज्य बैंकहरुलाई भनेको छ । पछिल्लो समय तीब्र आयातका कारण सोधानान्तर स्थिति लगातार घाटामा गएको, व्यापारघाटा उच्च भएको र वैदेशिक मुद्राको सञ्चितिमा उच्च दवाव परेको भन्दै राष्ट्र बैंकले बैंकहरुलाई